中芯國際剛公布的第四季收入按年升31.5%但淨利潤按年跌38%,究竟中芯國際的經營狀況如何呢?

需求與供應的變化

從每季提供的收入與晶圓産出量,推算出平均價(橙色線);價格一直上升至2023年開始下滑,到去年下半年才開始回升。圖中藍色線是每季的産能利用率,2021年半導體市場大熱缺貨,中芯國際的産能被搶訂一空,滿負載生産。當市場需求調整過來後,中芯的産能就填不滿訂單了。參考圖二,中芯國際一直在擴充生産綫,增加産能(綠色綫)! 吃不飽之下就馬上調整價格去搶單。

值得注意的是去年下半年,中芯不再減價促銷,而其晶圓的平均價在拉升;中芯極有可能在此時段提高了先進製程芯片的産出,從而令價格上升。

實際盈利能力

了解了供需的消長後,再來觀察毛利的情況。毛利潤是銷售收入減去直接生産成本。芯片生產是重資本行業,中芯要投入龐大資金添置設備,這些投資以折舊的形式記入銷售成本中,逐年把設備的支出攤銷。中芯國際是採用簡單的直線法,把設備成本分10-15年攤銷、廠房則用20年攤完。由於過去幾年中芯一直在擴張,於是折舊攤銷的金額亦不斷遞增。圖三就是銷售成本的兩大類: 折舊(藍線)與其他(粉紅綫),“其他”費用包括硅片、光刻耗品、水電、工資等。折舊是基於中芯在産能上的投資,不論産能利用率多少,都要計入為成本。就算中芯停止擴建,折舊也不會下來直至15年後的。那麼中芯要提高毛利必須要盡量使用産能,關鍵還是要提高産品價格。2024年第四李,中芯已成功地把毛利率由最低的13.7%修復至22.6%,表現出好的勢頭。

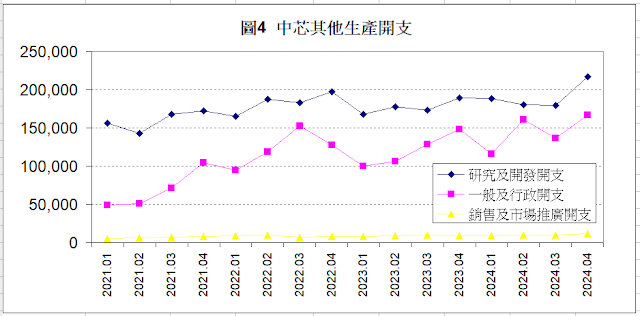

直接成本之外,中芯還有1 研發開支、2 行政開支、3 市場推廣開支,此三項合為“主業經營成本”。其中研發費用佔這三項超過一半,中芯在研發的投入非常大,約為收入的12% - 18%、在其收入下跌的幾個季度中,研發支出都沒有減少。行政開支在這三項中約四成,每當有新産能準備投産,這項開支就會上升,因為新産線的調試、測檢等工作都需要一定的開支。

在納入直接製造成本和主業經營成本後,便可以得出中芯在芯片業務上的得失如圖四。在2023年第四季至2024年第二季,出現了連續三季的虧損! 然而公司公報的經營利潤並沒有出現虧損,是因為計入了政府項目資金收入(在報表上被列為“其他經營收入”)。中芯國際在經營利潤外,還有非經營上的收入,主要是金融資產,這個收入是不穩定的,非中芯所能控制,會影響最終的利潤表現。

政府的支持和金融資産為中芯國際的盈利保底,讓中芯可以在芯片製造上下大力氣。除開這兩個因素便可以透視中芯模式的營運效果(主業經營利潤),中芯投入研發,然後便要在生產線上進行提升、更新的投資,邁向高階先進製程,這樣便可以提升售價提高本業利潤。當收入及利潤上升時,又可以加大研發投入,形成良性循環。但是無論如何,中芯仍受半導體行業大環境影響,而且生產線的折舊成本是個無法擺脫的開支,迫著公司必須把産能用上去。

趨勢分析

目前市場上普遍認為我國芯片成熟製程供應接近飽和,對芯片廠家構成壓力。然而,從去年下半年中芯的平均晶圓價格和産能利用率,可以推斷中芯已成功利用其在先進製程上提高産量,逐步擺脫對成熟製程的依賴。在美國的制裁和封鎖下,國內芯片設計者更需依靠中芯國際為他們生產高階的芯片如人工智能、機械人操控、CPU、GPU 等,需求非常大,對中芯收入提升有正面支持。

另一方面,中國芯片廠家正在對各種耗材和設備以國産替代進口,這有助中芯降低生產成本。綜合以上情況,目前推測中芯國際的本業經營利潤將可以承接去年下半年的勢頭,保持增長。

中芯國際2024年全年業績已得知,做一個2019-2024六年的比較。收入已翻了近一倍半多,毛利亦得以上升1.25倍。2024年的稅後盈利較之前三年低,但仍非戰之罪;中芯的本業經營利潤已扭轉跌勢,在2024年下半年有力反彈,証明企業運作良好,有效擺脫行業低迷之局。2021及2022年本業經營大賺是在於整個市場缺貨的特殊情況的,屬於偶發性。

以上文分析,中芯的除稅前盈利並不反映公司自身的經營狀況,因此市盈率並不是一個好的估值工具。因應中芯在努力開拓銷售增加市佔率,採用市銷率這個簡單指標能快速檢視其估值。目前市銷率5.8 是在偏高水平,不過目前市場氣氛較好,不排除股價會炒上$50港元。

No comments:

Post a Comment